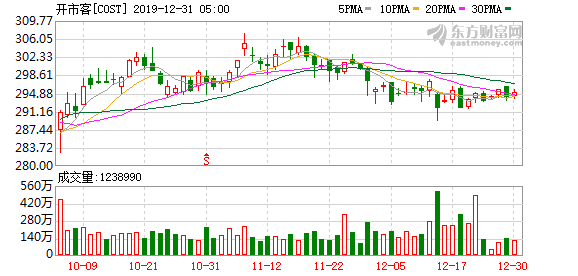

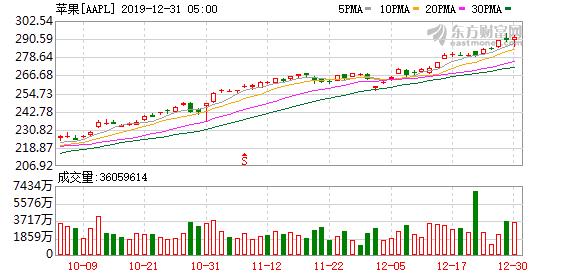

上海群雄並起,Costco開市客想分羹並非易事。

天貓旗艦店先行探路近5年後,全球第二大零售巨頭——Costco開市客中國大陸首店終於在今天(8月27日)正式開門迎客。

從早前傳進入市場,到上海首店的落地,Costco開市客市場關注熱度只增不減,官方數據显示,自今年7月1日開放會員申請,開業前就已經積累了數萬名付費會員,“遠超預期”。

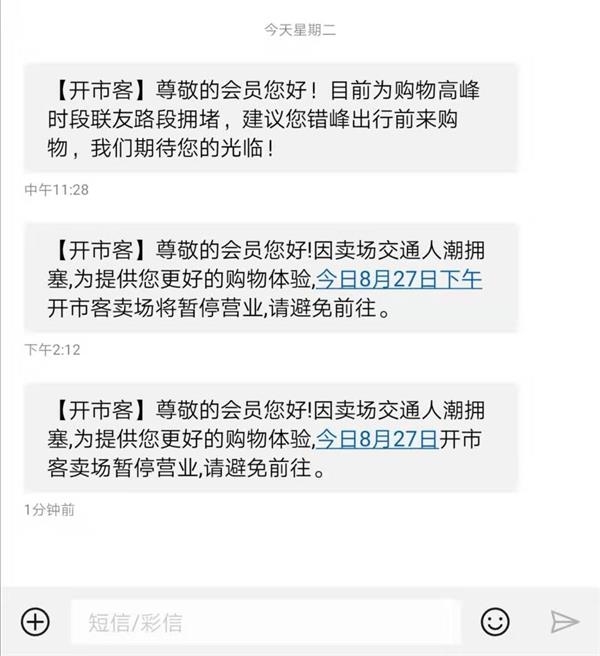

開業首日消費者的熱情不斷刷新商場的經營現狀:

-

Costco開市客上午9點正式開業門迎客,僅十餘分鐘,就已經採取限流進入措施;

-

不到2小時,就已經提示消費者停車場全滿,需等待3小時;

-

上午11時許,就有會員收到開市客推送的短信提醒,“目前購物高峰時段擁堵,建議錯峰出行前來購物”;

-

隨後商場對外宣布下午將暫停營業。

開業不到3小時暫停營業,可見Costco開市客影響力驚人。

Costco開市客亞洲區總裁張嗣漢也曾稱首店落戶上海,是基於過去5年其天貓線上訂單消費者分佈(主要集中在華東,上海最甚),但在上海的中高端超市領域,聚集了山姆會員店、City‘super、Ole’精品超市、久光超市、G-Super等強勁對手,開業火爆的Costco開市客能否撬動這塊“大蛋糕”?

01

現場實探:

人氣爆滿不到3小時緊急暫停業

Costco開市客大陸首店內究竟有哪些產品與服務?以低價著稱的它,優惠力度是否真如早前說的一樣?帶着好奇,贏商網小編今日上午跟隨人潮第一時間逛了這家新店。

延續美國的門店風格,位於上海閔行區朱建路235號近聯友路的Costco開市客大陸首店,以標準的美式獨棟建築呈現。

公開資料显示,該門店總建築面積2萬平方米,購物面積近1.4萬平方米,設有1200個停車位,是其全球門店中最大的停車場。

與傳統商超不同,Costco開市客主打會員制,並且通過精簡商品種類、增大分量、減少過度包裝、全球聯合採購、簡單的裝修風格等方式,將平均毛利率做到僅10%,非食品類的百貨商品價格低於市場價的30%到60%,食品類則能低10%到20%。

走進Costco開市客門店內,極簡的裝修風格及陳列方式,琳琅滿目的商品,以及熙熙攘攘的人流,是其給小編的第一印象。

從產品內容上,涵蓋生鮮、熟食、珠寶、家用電器、洗護用品、零食、家居、鞋服、保健品……3400個SKU供消費者選購。

首店中,超過一半的上架商品都來自國外知名品牌:貝德瑪、olay、桂格、飛利浦、蘋果……

除了將海外商品搬到眼前,Costco開市客門店內還有不少中國本土品牌,如五糧液、金門高粱酒……

與此同時,Costco開市客自有品牌Kirkland柯克蘭同樣隨處可見,品類涵蓋保健品、冷凍混合蔬菜、咖啡、堅果…。。滿足平日各類生活所需,今天現場也引發消費者搶購。

從現場消費者的購物車中物品來看,牛奶、水果、麵包等烘焙品類購買人數最多。

價格方面,Costco開市客內部分品牌的確是有一定優勢,如一瓶500ml的貝德瑪卸妝水,天貓官方旗艦店平台售價約為158元,這裏4瓶只需449.9元;女士香水統一售價399.9元一件……

此外,在收銀台周圍區域,則是分佈有會員部、輪胎部、光學眼鏡部,以及堪稱自助品質的試吃區域,不過現場人太多,小編沒有辦法穿越人海去體驗。

值得注意的是,早前網上說Costco開市客需要憑會員卡方能入門,今天現場來看,並沒有對入場消費者做任何檢查,所有人均可入內。

02

群雄並起想分羹並非易事

Costco開市客超高的性價比,無疑是人群涌塞,造成賣場暫停營業的重要因素,畢竟早在開業前,品牌方便透露非食品類的百貨商品價格低於市場價的30%—60%,食品類則能低10%—20%。

不過,Costco開市客門店內售賣奢侈品MCM、Burberry、愛馬仕、珠寶首飾、茅台酒等商品,某種程度上是在打高消費力群體的主意,加上選址偏遠、地鐵不能直達,直接忽略了距離較遠的無車一族。

對此,上海市商業經濟學會會長齊曉齋認為Costco開市客的客群跨度很大,既兼顧了中高端消費者,也兼顧了一般的低端消費者,如果要可持續發展下來,還是要靠住在不遠處的有車一族。

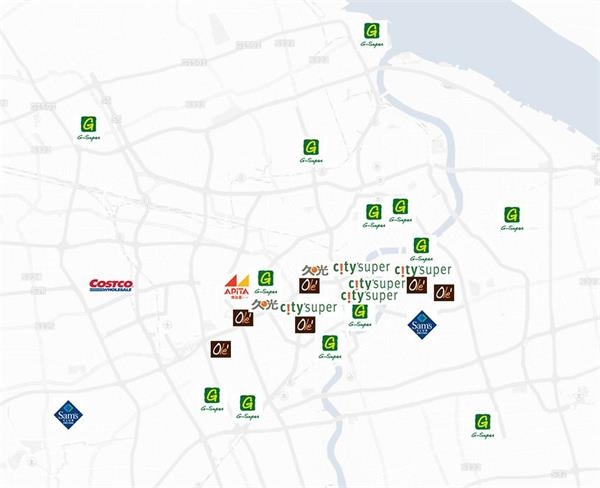

而在上海,瞄準高消費力群體的超市明顯不止Costco開市客一家。從15年前便亮相魔都靜安寺商圈的久光超市,到2010年湧現的City‘super、Ole’精品超市、山姆會員店,再到2014年開業的APITA雅品嘉、G-Super,直至今天正式開門的Costco開市客,這些超市無論是在產品構成上,還是服務細節方面,都在迎合高消費力群體的喜好。

從這些超市的位置分佈來看:

-

G-Super的門店最多,分佈區域最為廣泛,兼顧市區和遠郊區域;

-

兩大會員制超市山姆會員店、Costco開市客更傾向於偏遠地區;

-

較早進入上海市場的久光超市、Citysuper門店則牢牢佔據了市區核心商圈;

-

還有品牌至今只在上海開設一家店,側重於為所處區域的顧客服務,如APITA雅品嘉僅在金虹橋商場設有門店。

值得一提的是,除山姆會員店、Costco開市客外,其他中高端超市均選擇在購物中心內開店。

“首先,購物中心不會給予超市太大的面積,其次,停車位要與購物中心共享,Costco開市客、山姆會員店這類大賣場自然不會進駐購物中心”,對此,齊曉齋如是回答道。

對比這些中高端超市不難發現,進口產品佔比較高為主要特色。其中:

-

Citysuper:主要售賣外國進口食品、文具商品、化妝護理用品及家庭用品等,進口商品高達85%;

-

Ole‘精品超市:根據經營品類定位分為Ole’ lifestyle、Ole‘ foodhall。據悉,Ole’ lifestyle的進口商品比例佔到70%,Ole foodhall內,60%為進口商品;

-

G-Super:進口商品佔比為70%—80%;

-

久光超市:以高端消費客戶為主,門店內有很多獨特的商品如松茸、甲魚蛋等,其進口商品佔比達到80%以上,此外,該超市內有許多日式食物,且成品和半成品一應俱全。

在產品構成上,這些中高端超市還有着其他獨特優勢,如:

-

G-Super擁有四大海外商品直采中心,自產、直采、直銷三合一;

-

山姆會員商店與京東合作“一小時達”服務,並在深圳、北京、上海市場中擴建雲倉(前置倉),該舉措還促使2018年山姆整體銷售同比增長8%。

服務方面,Costco開市客的付費會員可享受輪胎修護、眼鏡和助聽器選配、西式餐飲,及免費驗光、免費眼鏡護理保養、免費輪胎氮氣填充、商品展示試吃等增值服務,一直被人們津津樂道。

實際上,其他中高端超市也在不斷升級服務,以增強與顧客的黏性。今年1月,位於浦東的上海第一家山姆會員商店重裝升級開業,新增了品酒區、山姆廚房、活動區等互動區域,並開闢母嬰室,提供獨家禮品卡、高端眼鏡等高性價比商品,便是為了增強會員黏性,為全渠道發展夯實會員基礎。

同樣提供個性化服務的還有City‘super。據了解,City’super除了提供數十種個性禮盒、禮籃及包裝服務,還獨創了superlife cultureclub生活藝會,定期舉辦由大廚主持的烹飪分享、品酒會等活動。

由此來看,Costco開市客來到上海,面臨的不僅僅是同類型業態的比拼,更要直迎目標客群被中高端超市分流的挑戰。

“上海這麼大的城市,Costco開市客想要持續下去肯定要開第二家店、第三家店,因為浦東的消費者不方便來該店購物”,齊曉齋說。

不過,同樣走“付費制會員”的山姆會員商店,用了9年時間才在上海開出第二家店,Costco開市客想要快速覆蓋浦東的消費者,顯然並非一件易事。

– 結語 –

價格低、無理由退貨、享受多重會員服務,固然是Costco開市客吸引顧客接踵而至的重要原因,但低頻消費、批量購買與中國目前的消費特性顯然不夠一致。

如今,Costco開市客近處有在中國發展了20多年、布局26家門店的山姆會員商店,遠處有各大中高端超市牢牢鎖定高消費力的群體,輻射能力究竟如何,仍有待時間驗證。

(文章來源:贏商網)

(責任編輯:DF353)

【其他文章推薦】

※地板施工造成其他裝潢有瑕疵該如何補救?

※想改變客廳裝潢風格嗎? 馬賽克拼貼打造溫馨鄉村風,教你如何運用馬賽克瓷磚自行DIY創作

※好評熱賣,復刻家具推薦首選口袋名單

※推薦竹東裝潢老師傅統包團隊,裝潢、修繕一次搞定!!